RIO – De olho no desenvolvimento do mercado de hidrogênio verde no Brasil, a Thyssenkrupp, por meio do seu braço de desenvolvimento de plantas industriais, a Thyssenkrupp Uhde, enxerga que o setor de papel e celulose no país pode se destacar na produção de metanol verde – um combustível sustentável para o transporte marítimo.

O potencial está no aproveitamento dos resíduos da indústria florestal para capturar carbono biogênico e combiná-lo ao hidrogênio verde para obtenção de metanol.

“É um setor pouco falado, mas que tem um potencial enorme relativo ao hidrogênio verde”, avalia o head de vendas da Thyssenkrupp Uhde para América do Sul, Luiz Antonio Mello, em entrevista à agência epbr.

“O setor de papel celulose tem muito dinheiro para investir, é um setor capitalizado, com receitas em dólar, porque é um setor de exportação, já super consolidado no Brasil, com grandes empresas, e que gera, por exemplo, um CO2 biogênico”, completa.

O Brasil é o segundo maior produtor global de celulose e o maior exportador, segundo dados do Instituto Brasileiro de Árvores.

Em 2022, o setor alcançou uma receita bruta de R$ 260 bilhões e bateu recorde de produção ao atingir 25 milhões de toneladas de celulose, representando 1,3% do PIB brasileiro. Já a participação do setor nas exportações nacionais foi de 4,3%.

Hoje, a área de árvores plantadas é de cerca de 10 milhões de hectares, predominantemente eucaliptos e pinus.

A Thyssenkrupp já vem dialogando com grandes empresas do setor, que está concentrada em companhias como Suzano e Klabin.

“Não há muitas grandes empresas no Brasil. Eu diria que todas elas estão interessadas. Todas elas têm isso na pauta”, conta o executivo.

Outra indústria com grande potencial para produção do metanol verde, na visão de Mello, é a do etanol.

“A indústria do etanol, que também gera CO2, pode fazer algo equivalente. Acho que tem um grande potencial aí para o Brasil nesses dois setores”.

Valor premium do metanol verde

Mello explica que o combustível produzido a partir do hidrogênio verde com carbono biogênico já possui um preço premium pago pelo mercado, por conta das metas de descarbonização do setor de navegação.

“O metanol verde tem um prêmio em relação ao metanol cinza [fóssil], um prêmio muito maior, por exemplo, do que da amônia verde em relação à amônia cinza”.

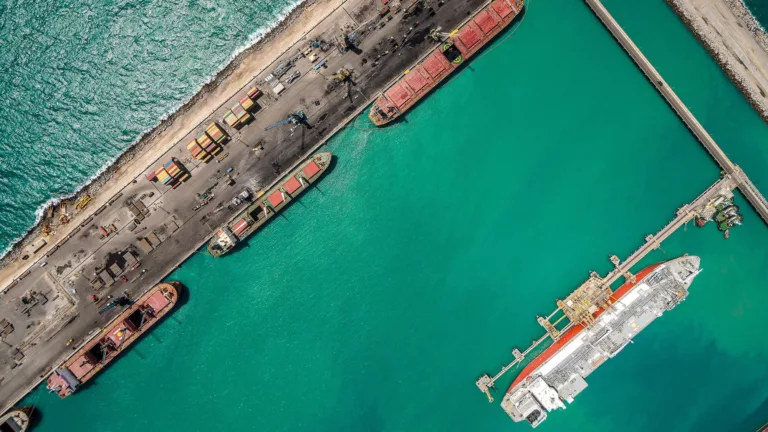

O frete marítimo é hoje responsável por mais de 80% do volume de comércio mundial e quase 3% dos gases de efeito de estufa (GEE) lançados na atmosfera.

No ano passado, os 175 países membros da Organização Marítima Internacional (IMO) concordaram em adotar a ambição comum de chegar a emissões líquidas zero até 2050 – antes, o corte era de 50%.

Eletrólise versus gaseificação

Para a produção de hidrogênio verde, ou de baixo carbono, os setores contam com duas possíveis rotas: a eletrólise, que utiliza água e energia renovável, e a gaseificação, a partir de biomassa.

Mello observa que a eletrólise é uma rota com maior flexibilidade na produção.

“Gaseificação, tecnologicamente, é um processo um pouco menos flexível do que eletrólise. O maior problema da gaseificação é depender de um insumo, que é resíduo de biomassa, que eventualmente você não vai ter um suprimento constante, por conta da entresafra”, avalia o executivo.

“A eletrólise é muito mais simples, os equipamentos já são desenvolvidos para operar oscilando”.

Projetos no Brasil ainda engatinham

Apesar dos mais de US$ 30 bilhões em projetos de produção de hidrogênio verde anunciados no país, poucos são os que avançaram para além de memorandos de entendimento.

Um dos mais avançados, até então, o da Unigel, está atrasado por conta de problemas internos da companhia. A Thyssenkrupp é a responsável por fornecer os eletrolisadores para a planta da empresa que está sendo construída em Camaçari, na Bahia.

Além da Unigel, projetos como da Fortescue, AES, Cactus e Casa dos Ventos, no Ceará, Atlas Agro, em Minas Gerais, e Green Energy Park, no Piauí, também estão em estágios um pouco mais adiantados.

Para Mello, os empreendedores aguardam a aprovação de uma marco regulatório com a votação do PL do Hidrogênio no Congresso, mesmo sem a inclusão de incentivos fiscais. Hoje, há dois projetos distintos em discussão, um da Câmara, sem subsídios, e outro no Senado, com subsídios.

“Mesmo sem incentivos ou subsídios, uma melhor definição regulatória já ajuda. A indefinição põe um pouco os projetos em compasso de espera”, pontua o executivo.

Outro desafio é a ausência de um mercado claro de hidrogênio verde, em especial, do lado da demanda.

“Sem dúvida, uma coisa está relacionada à outra. O aspecto regulatório definido também vai ajudar os potenciais offtakers a tomar essa decisão de fechar contratos de prazo mais longo. Quando você tem que justificar um contrato, um investimento de capital intensivo, precisa ter uma visão de uma demanda mais perene, tipicamente por uma década”, diz Mello.

Além do PL de hidrogênio, o executivo acredita que a o mercado regulado de carbono poderia destravar os investimentos do setor no Brasil.

“Um mercado de carbono implementado no Brasil seria uma política governamental democrática, porque não vai incentivar só a hidrogênio verde, vai incentivar todas as tecnologias de descarbonização”.

Ele cita o caso da siderurgia brasileira, que poderia produzir aço verde, com uso de hidrogênio e energia limpas, competindo com o aço chinês, produzido majoritariamente com carvão.

“O setor siderúrgico brasileiro está muito preocupado com a invasão, vamos chamar assim, do aço chinês no mercado. De repente, uma regulamentação de mercado de carbono poderia taxar um aço, que a gente sabe que é sujo, vindo da China, com a contrapartida de cobrar políticas do setor local siderúrgico para investir em tecnologias mais verdes”, avalia.

Competição com a China

A China, aliás, também é um desafio para a própria Thyssenkrupp, em especial na produção de eletrolisadores – a cargo do braço do grupo Thyssenkrupp Nucera.

“Nosso plano estratégico tem a ver com isso, para estar preparado também para competir com o chinês. Em qualidade eu tenho certeza absoluta que a gente ganha”, explica Mello.

“Nossa pesquisa e desenvolvimento é totalmente focada em reduzir ao longo dos anos cada vez mais o capex, o custo dos equipamentos”.

A Thyssenkrupp Nucera vem aumentando sua capacidade de fabricação do equipamento.

“Já estamos chegando em 2 GW. O objetivo é chegar em 5 GW barateando”, conta o executivo.

A empresa participa dos maiores projetos de hidrogênio verde do mundo, somando cerca de 3 GW de capacidade de eletrólise, com uma planta de eletrólise de mais de 2 GW para a Air Products na Arábia Saudita, uma planta de hidrogênio de 200 MW da Shell, no Porto de Roterdã, uma planta de aço verde da H2 Green Steel, na Suécia.

A produção está concentrada na Europa. Por aqui, a empresa ainda não tem planos de fabricação de eletrolisadores. Mas não descarta a possibilidade com o desenvolvimento do mercado de hidrogênio verde na América do Sul, tendo o Brasil como um hub para a região.

“Dá pra sustentar um centro de manufatura no Brasil, para América do Sul, se tiver pelo menos 500 megawatts por ano (…) O que falta é puramente os projetos saindo do papel, e a gente enxergar essa demanda aqui na região um pouco mais perene”, conclui.