Há que se reconhecer os diversos esforços em andamento para o desenvolvimento de um mercado de gás natural dinâmico, aberto e com mais agentes atuando em todo o Brasil. Nesse processo, o ano de 2021 foi um importante marco além da sanção da Nova Lei do Gás, com os primeiros contratos de fornecimento a partir de fornecedores privados.

Contudo, o novo desenho do ambiente regulatório não tem acontecido de modo isonômico entre todos os estados, por três principais razões:

- No primeiro semestre de 2021, a Petrobras informou publicamente que não teria mais interesse em fornecer gás natural para a região Nordeste;

- A região Nordeste, atendida pela TAG, conseguiu estabelecer contratos de transporte no âmbito da Agência regulatória, enquanto a definição de contratos pela NTS, que atende a região Sudeste, ainda não foi concretizada;

- Mesmo após ter informado a necessidade de majoração do preço do gás natural para garantir a rentabilidade do fornecimento, a Petrobras fechou contrato com a Comgas — maior demanda de gás fornecida pela companhia no país, sem alteração na fórmula de preço;

O resultado desse cenário foi amplamente divulgado: enquanto a região Nordeste observou até reduções de preço do gás, os estados que não tiveram condições de acessar novos fornecedores receberam propostas de majoração na ordem de 50%. No caso do Rio de Janeiro, por exemplo, a proposta aumentava o multiplicador da fórmula de 12% para 16,75%, tendo como justificativa a necessidade de importação de Gás Natural Liquefeito — GNL.

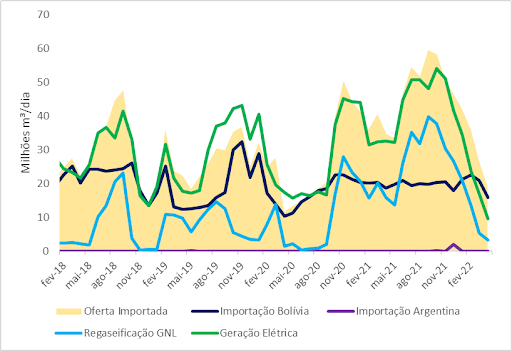

De início, é importante esclarecer a real necessidade pela importação de GNL. Enquanto os mercados de consumo industrial, GNV, residencial e comercial são possíveis de serem plenamente atendidos pela produção nacional, a demanda de gás natural para geração de energia elétrica — pelo seu caráter de backup — obriga o país a possuir fontes de fornecimentos flexíveis para atender esse segmento. No caso, para atender esse perfil de demanda, apenas o GNL fornece tal flexibilidade.

O que vimos em 2021 foi o aumento da necessidade de despacho em usinas termoelétricas à gás natural e, como consequência, mais GNL foi importado.

Para evitar impactos devastadores no desenvolvimento do mercado de gás natural, diversas ações foram tomadas para garantia da manutenção da fórmula vigente até 2021, a qual já era precificada com base em indicadores do mercado internacional. Isso significa que o preço não se manteve fixo ou inalterado, pelo contrário, em linha com a valorização do preço do barril de petróleo internacional.

E a valorização não foi pouca, por exemplo, o preço do gás natural vendido ao Rio aumentou 40% no primeiro semestre de 2022, acumulando alta de 120% desde janeiro de 2021. Assim, aumentar o fator multiplicador da fórmula de preços significaria majorar ainda mais o aumento do preço gás natural, duplicando o impacto ao consumidor final.

No estado do Rio, até hoje, o abastecimento de gás natural se mantém sob liminar judicial nas condições do contrato vigente até dezembro de 2021, dada a restrição de acesso a novos fornecedores.

Mesmo tendo a necessidade de importação de GNL reduzido substancialmente frente ao cenário favorável hidrológico, demandando menos despacho de usinas térmicas a gás natural, conforme explicitado no Gráfico 1, para o restante do mercado consumidor de gás ainda não é visto melhoria do cenário, pelo contrário.

Primeiro, é de conhecimento que a Petrobras, única supridora de gás com condições de atender o Rio, não conseguiu acordo por negociação com a Naturgy. Nesse meio tempo, apenas contratos de fornecimento interruptível para transporte de gás foram aprovados para a NTS.

Como se não bastasse, o projeto da Unidade de Tratamento de Gás Natural de Itaboraí — UTG Itaboraí, teve suas atividades de finalização interrompidas devido a problemas com a empresa encarregada da construção. Com mais esse atraso, menores são as expectativas de expansão do fornecimento de gás natural nacional.

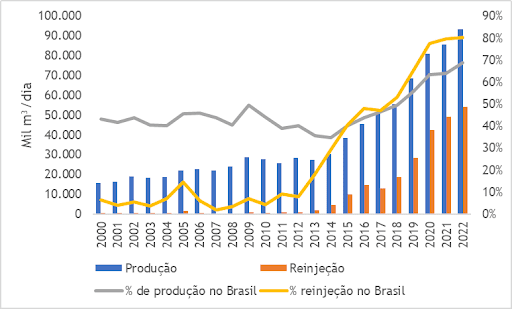

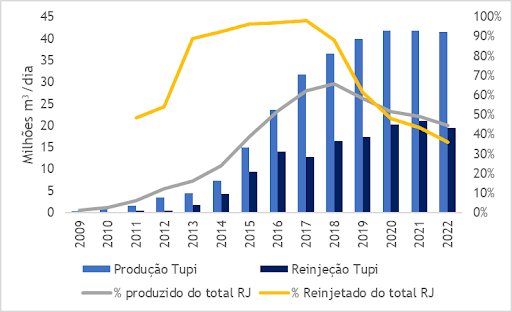

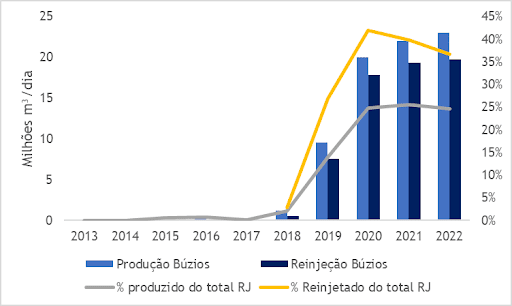

Enquanto esse projeto não finaliza, o Rio e o Brasil continuam vendo a reinjeção de gás natural crescer, conforme explicitados nos Gráficos que estão em seguida. Sozinhos, os campos produtores localizados em águas fluminenses reinjetam quase 55 milhões de m³/dia, volume equivalente a 2,75 vezes o importado pela Bolívia ou 5,1 vezes o importado na forma de GNL, com base na média parcial de 2022 de acordo com os dados do Boletim de acompanhamento da Industria de Gás natural publicado MME e as informações de reinjeção de gás natural publicados pela ANP para o mesmo período.

Mesmo considerando que não seria a totalidade do gás reinjetado que poderia ser disponibilizada ao mercado, dada as especificidades de produção associada ao óleo, levando em conta a capacidade de escoamento de gás da Rota 3 — 18 milhões m³/dia, o volume que poderia ser adicionado de produção nacional de gás, seria mais do que suficiente para deslocar a totalidade da importação de GNL em 2022 e ainda sobraria 8 milhões de m³/dia, volume capaz de atender todo o estado do Rio.

Caso fossem implementadas ferramentas de desconcentração de oferta — Gas Release, em adição a finalização da UTG Itaboraí e sua conexão com a rede de transporte, o fornecimento a partir de outros produtores poderia ser expandido ainda mais.

Em um cenário que o aumento do percentual da fórmula sobre o aumento do índice internacional se concretize, os impactos serão não só percebidos, mas terão grave efeito negativo em toda a economia fluminense. Muitas indústrias possuem o gás natural como seu principal insumo de produção, totalizando até 30% de todo o custo de produção.

Assim, o aumento de 50% no preço do gás impactaria em mais de 10% no custo de produção dessas indústrias. Ou seja, perda de competitividade. Essas indústrias empregam mais de 40 mil pessoas e um risco significativo desse movimento é, na tentativa de equilibrar as contas, acarretar uma redução nos quadros de empregados, aumentando o desemprego.

GNV é estratégico no estado

Outro importante mercado para o Rio de Janeiro, o de Gás Natural Veicular – GNV, sofreria ainda mais. O GNV é o maior mercado cativo do estado e atende uma frota de mais de 1,6 milhão de carros.

Conjugado à recente redução do ICMS para a Gasolina C e Etanol Hidratado, o aumento de 50% no preço do gás poderia levar o GNV a deixar de ser competitivo no estado do Rio, com desestímulo ainda maior para a atividade de transporte por aplicativo e táxis, favorecendo a Gasolina e indo na contramão da descarbonização no segmento de transporte.

A realidade é que o estado do Rio de Janeiro possui características de mercado semelhantes ao da Comgás (SP) no que tange a demanda. Mas o Rio ainda possui outros diferenciais: maior estado produtor de gás natural do país e com infraestruturas disseminadas ao longo do seu território.

Ainda assim, todo esse diferencial competitivo do estado não é considerado quando do momento de negociações. Pelo contrário, o estado é penalizado, apesar de seu posicionamento estratégico.

Além disso, possíveis negociações no mercado livre também ficam travadas, dependendo da sinalização do patamar de preço pelo principal agente do mercado. Fica claro, então, que a fórmula colocada pela Petrobras será a balizadora para a definição de outros contratos.

Nesse cenário, visando dar sustentabilidade ao mercado de gás natural, é importante que:

- pelo menos, sejam mantidas as condições contratuais de fornecimento de gás, vigentes até o final de 2021;

- o processo de finalização da UTG Itaboraí ocorra do modo mais célere possível;

- seja viabilizado o acesso às infraestruturas essenciais por novos fornecedores de gás, através da realização de chamada pública para novos contratos de transporte da NTS;

O mercado de gás do Rio abarca mais de 1 milhão de clientes residenciais e comerciais, outros 1,6 milhão de usuários de GNV, mais de 600 postos distribuidores de GNV e mais de 300 indústrias consumidoras. É pelo pleno crescimento desse mercado, pela sua ampliação e absorção de oportunidades em prol do desenvolvimento do Brasil que a Firjan também atua junto com a Onip.

Karine Fragoso é Gerente de Petróleo, Gás e Naval na Firjan e Diretora Geral na Onip. É economista pós graduada em Economia e Gestão em Energia pela COPPEAD com foco em Sistemas de Distribuição de Gás Natural. Participou do programa IEL- Wharton, na Universidade da Pennsylvania para Capacitação em Estratégias e Inovação nos Negócios.

Como representante da Firjan é membro de diversos fóruns e conselhos relacionados ao mercado de Petróleo, Gás Natural e Indústria Naval. Participa da elaboração de diversos documentos de posicionamento e conteúdo para este mercado e atua como facilitadora nas negociação de atendimento, pela Firjan, às demandas das empresas locais e nacionais por soluções tecnológicas e educacionais via SENAI e SESI.

Como Superintendente Geral na Onip, representa as associadas trabalhando pela plena abertura dos mercados associados. É responsável pela secretaria executiva e administrativa, bem como por representar a Organização nos diversos ambientas desse mercado.

Fernando Montera é Coordenador de Conteúdo na Gerência de Petróleo, Gás e Naval da Firjan. Mestre em Administração pela EBAPE/FGV e economista formado pela UFRJ, possui também especialização no mercado de energia certificado pelo Programa de Ensino de Economia, Planejamento Energético e Engenharia de Produção na Indústria do Petróleo da ANP. É gestor de projetos com MBA de Gerenciamento de Projetos pelo IBMEC e faz parte do Comitê Nacional do GNV na função de Diretor-Secretário.

Na Firjan, atua na coordenação dos estudos, notas técnicas e posicionamentos da empresa para os mercados de petróleo, gás natural e naval e assessora tecnicamente o Conselho Empresarial de Petróleo e Gás da Firjan. Iniciou sua carreira profissional como analista com ênfase no mercado de gás de natural na consultoria Gas Energy.