Por Eduardo Costa Pinto[1]

O balanço do 1º trimestre de 2020 da Petrobras registrou o maior prejuízo da história da companhia (- R$ 48,5 bilhões), mesmo como resultados operacionais positivos, tais como: aumento de 17% na produção de petróleo e crescimento das receitas de vendas (6,5%) superior à expansão dos custos dos produtos vendidas (4,7%). Qual foi o motivo então desse resultado negativo?

Esse prejuízo foi fruto de uma expressiva baixa contábil de R$ 65,3 bilhões (ou US$ 13,4 bilhões), decorrente do reconhecimento da redução do valor recuperável dos seus ativos (impairment of Assets). Cabe observar que essa baixa não afetou a geração de caixa da Petrobrás nesse período.

O instrumento contábil de redução do valor recuperável dos ativos (testes de recuperabilidade/impairment) foi regulamentando no Brasil, a partir do Pronunciamento Técnico CPC 01 (Redução ao Valor Recuperável de Ativos) de 2010[2], e consiste em comparar o valor contábil do ativo e o seu valor recuperável, que é o valor do ativo hoje dado a sua capacidade de gerar benefícios econômicos futuros. Esse mesmo CPC 01 estabelece que a empresa deve avaliar a respeito da realização do teste de impairment, no período de até um ano da elaboração das demonstrações contábeis, caso haja indicação de que seus ativos perderam o valor.

O valor recuperável dos ativos pode ser obtido por meio do preço líquido de venda de ativos (um contrato de venda formalizado) e do seu valor de uso, que consiste em estimar os fluxos de caixa futuro, gerado pelo ativo, utilizando uma taxa de desconto para trazer esses fluxos para o valor presente. Nesse sentido, a estimativa do valor de uso é realizada por meio de um conjunto amplo de premissas e estimativas no que diz respeito aos preços e vendas esperadas.

A redução do valor recuperável da Petrobras de R$ 65,3 bilhões foi distribuído entre: 1) Campos produtores (R$ 57,6 bilhões destacando os seguintes campos: Roncador, Marlim Sul; Polo Norte, Albacora Leste, Polo Berbigão-Sururu, Polo CVIT e Mexilhão); 2) Campos de águas rasas (R$ 6,6 bilhões impactando nos campo do Polos Norte, Ceará-Mar e Ubarana e os campos de Caioba, Guaricema e Camorim); e 3) Outros (R$ 1 bilhão).

A Petrobras informou que a realização do teste de impairments, que produziram a baixa contábil, fez-se necessário em virtude: (i) do novo conjunto de premissas de planejamento da empresas com a forte redução do preço do petróleo em março de 2020 (projeção dos preços do Brent, das taxas de câmbio futuras, reservas, dentre outras variáveis, para os próximos quatro anos); e (ii) da hibernação de unidades de produção fruto dos impactos da covid-19.

A justificativa da Petrobras para mudar suas premissas de planejamento, que afetaram a estimativa do valor recuperável de seus ativos, foram: 1) deverá ocorrer uma mudança estrutural na economia mundial em decorrência da crise do covid-19; 2) o elevado nível de estoque de petróleo; e 3) a possível redução da demanda futura de petróleo e derivados. Dado essas justificativas, a Petrobras reduziu a sua estimativa de preços, em termos reais, do barril do petróleo Brent de longo prazo, entre 2020 e 2024, de US$ 65 para US$ 50, em média anual.

É evidente que o teste de impairments deve ser realizado quando há mudanças importantes que afetam os valores dos ativos. Sem dúvida, a crise do covid-19 e a forte queda do preço do Petróleo Brent, em março de 2020 (U$$ 32 por barril), afeta o valor recuperável dos ativos da Petrobras.

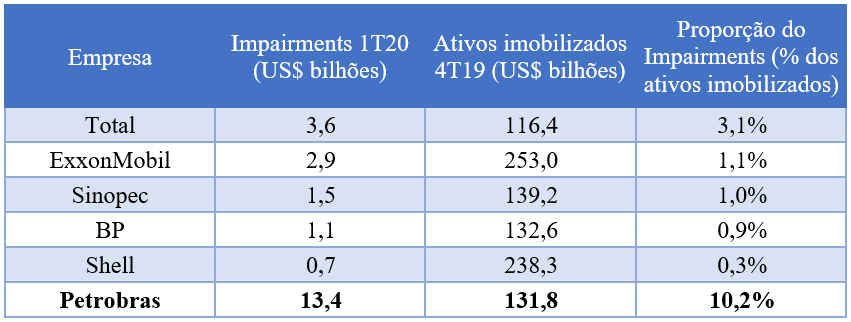

O que chamou a atenção foi o volume da baixa contábil realizado pela Petrobras em comparação com as outras petroleiras internacionais (Total, ExxonMobil, Sinopec, BP e Shell), conforme tabela 1, que também serão afetadas pela crise do covid-19 e pela queda do Brent. A Petrobras foi a petroleira que registou a maior baixa contábil de seus ativos, no primeiro trimestre de 2020, em termos absoluto (U$ 13,4 bilhões) e relativo, em proporção dos ativos imobilizados do 4º trimestre de 2019 (10,2%). Valores muitos superiores em relação aos observados nas petroleiras internacionais.

Tabela 1 – Impairments e ativos imobilizados: empresas petrolíferas escolhidas

As empresas internacionais estimaram suas baixas contábeis de forma muito mais conservadora em relação à Petrobras. Isso provavelmente se deveu a dificuldade atual em estimar projeções para o preço do petróleo e para a demanda de petróleo e derivados em virtude dos efeitos da atual crise do covid-19. Não há ainda clareza sobre os impactos da pandemia e seus efeitos sobre os preços e as demandas de petróleo e seus derivados. Vivemos hoje uma incerteza estrutural a respeito do devir.

Qual seria então o motivo de realizar uma mudança tão ampla nas premissas do planejamento? Por que não esperar os próximos trimestre para fazer os possíveis ajustes nas premissas, uma vez que a regulação permitiria isso até o final do ano de 2020?

Isso não consegue ser explicado apenas em virtude dos ganhos tributários provenientes da baixa do valor recuperável dos ativos (redução do pagamento de impostos sobre os lucros com a baixa contábil), pois isso poderia ser alcançado com um impairment muito inferior. Nem muito menos no que diz respeito a necessidade de se realizar essa baixa ainda no primeiro trimestre de 2020, momento ainda de enorme incerteza a respeito dos impactos da crise. Vejamos então alguns possíveis motivos dessas escolhas.

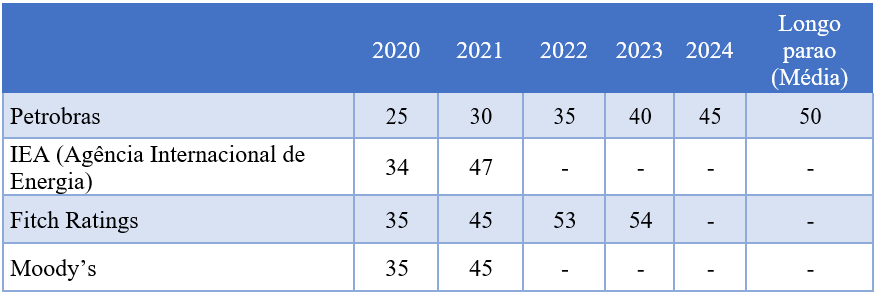

Cabe observar que para realizar a estimativa do valor recuperável do ativo (teste de impairment), a despeito de sua estrutura técnica descrita na CPC 01, existem opções amplas que permitem a empresas escolher: as premissas, as formas de projeções, o valor da taxa interna de retorno; o trimestre que quer realizar o impairment. Isso possibilita, para a empresa, escolher entre várias possibilidades para dar baixa no valor recuperável de seus ativos, afetando o seu resultado contábil do lucro líquido. Isso fica evidente ao comparar as estimativas conservadoras dos preços de petróleo Brent da Petrobras para os próximos anos, que foram utilizados para o seu teste de impairments, em relação às estimativas da Agência Internacional de Energia e as agências de risco (Fitch Ratings), que alcançaram valores bem superiores da Petrobras (Tabela 2).

Tabela 2 – Brent médio (US$/barril)

Fonte: Petrobras e Valor Econômico

Nesse sentido, ao adotar uma estimativa mais conservadora dos preços do petróleo, a Petrobras escolheu afetar de forma mais ampla o valor recuperável de seus ativos. Se não foi uma escolha, a empresa então utilizou de premissas ou métodos equivocados para estimar o preço do petróleo. Aqui vamos eliminar essa hipótese e supor que a Petrobras optou por premissas mais conservadoras para estimar seus parâmetros de planejamento. Quando adota esse tipo de escolha, a empresa leva em conta, além das questões técnicas e econômicas, as questões políticas e de legitimidade que podem ajudar no avanço de suas estratégias.

É preciso destacar que as empresas são arenas políticas em que as estratégias refletem as diversas demandas dos principais stakeholders, que são atores (ou categorias de atores tais como empregados, gerentes, fornecedores, diretores, proprietários, credores, clientes, comunidades etc.) portadores de interesses (econômico, político e ideológico) e expectativas sobre a organização. Para que um determinado grupo de stakeholders consiga influenciar a configuração das estratégias das empresas faz necessário utilizar diversos recursos no âmbito da organização, tais como: o poder que está associado a determinados recursos coercitivos, utilitários (dinheiro, conhecimento, et.) e recursos simbólicos (prestígio, estima, carisma) que permite a imposição de seus desejos sobre os demais atores do jogo social das organizações[3].

Nesse sentido, a amplitude da estimativa do volume do valor recuperável do ativo da Petrobras pode também ser utilizado como um instrumento técnico/político para reforçar as estratégias definidas pelos diretores e pela presidência, que estão expressas no seu Plano de Negócios. Ou seja, existe sim a possibilidade da utilização política dos impairments, tanto os realizados no 1º trimestre de 2020 como os efetivados em outros períodos, como em 2016 e em 2017, para aumentar a legitimidade das estratégias adotadas.

Em primeiro lugar, o maior prejuízo da história da Petrobras, provocado totalmente pela redução do valor recuperável dos seus ativos, permitiu um menor constrangimento, junto aos seus trabalhadores, em relação à redução dos gastos com pessoal de 700 milhões, centrado na redução da jornada de trabalho, de 8 horas para 6 horas, de cerca de 21 mil empregados, implicando em redução dos salários, sob o argumento dos impactos da crise do covid-19.

Além de legitimar ações de resiliência, a enorme desvalorização do valor recuperável dos ativos – parâmetro que pode ser usado para possíveis vendas – da Petobras pode funcionar como fator de atração de compradores de ativos que estão disponibilizados para venda no âmbito da sua estratégia de desinvestimento, tais como: os Campos de Águas profundas (ES e Bacia SE-AL); os Campos Terrestres (CE, SE, BA e ES); os Campos de Águas Rasas (SP, ES e RJ); e o Campo Papa Terra (RJ), que se encontram em fase vinculante.

Em outras palavras, ao escolher premissas conservadoras para estimar os parâmetros do planejamento, a Petrobras joga o preço dos seus ativos para baixos, em termo de valor recuperável. Isso não seriam nenhum problema caso não houvesse ativos disponibilizados para vendas. No entanto, alguns desses ativos estão disponibilizados para a venda, o que deverá afetar o preço de oferta dos possíveis compradores desses campos.

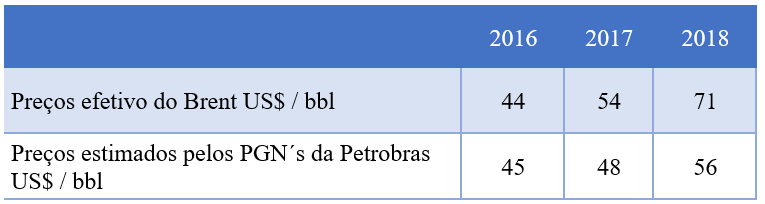

Essa estratégia, de amplificação das perdas dos ativos recuperáveis, parece também ter sido adotada, entre 2016 e 2017, haja vista que os preços do Brent estimados pela Petrobras ficaram quase sempre bem abaixo dos preços efetivos do petróleo (Tabela 3). Não por acaso a Petrobras apresentou impairments acumulados da ordem de R$ 24 bilhões nesse período

Tabela 3 – Preços do Brent (US$ / bbl): efetivo e estimado pela Petrobras

O Complexo Petroquímico de Suape, por exemplo, tinha seu valor contábil registrado de R$ 3,6 bilhões, no início de 2016, e ao final desse mesmo ano o valor recuperável era de R$ 1,6 bilhão, sendo que esse ativo foi vendido em dezembro de 2016 por R$1,25 bilhões. Esse caso, em certa medida, exemplifica como o teste do valor recuperável dos ativos pode viabilizar, ou até mesmo legitimar, o preço de venda de determinados ativos.

Em linhas gerais, é possível afirmar que os testes dos valores recuperáveis dos ativos da Petrobras, adotados nos últimos anos, estão em alinhamento com as questões técnicas, dos dispositivos contábeis, e com as estratégias adotadas pelas empresa, que tem como um de seus focos as políticas de desinvestimentos (venda de ativos). Além de permitir a redução dos gastos tributários, os impairments também tem sido utilizado para legitimar o preço de vendas de ativos. Quando adota esse tipo de escolha, a Petrobras leva em conta, além das questões técnicas e econômicas, as questões políticas e de legitimidade que podem ajudar no avanço de suas estratégias.

[1] Professor do Instituto de Economia da UFRJ e pesquisador do Instituto de Estudos Estratégicos de Petróleo, Gás Natural e Biocombustíveis (Ineep).

[2] Disponível em: http://static.cpc.aatb.com.br/Documentos/28_CPC01R1_Sumario.pdf

[3] Ver MINTZBERG, H. et al. Safári de Estratégia. Porto Alegre: Bookman, 2000.

[sc name=”newsletter” ]

[sc name=”adsemlimites” ]

![Concorrentes recorrem, no Cade, contra venda da Reman [na foto] para a Atem Concorrentes recorrem, no Cade, contra venda da Reman [na foto] para a Atem](https://eixos.com.br/wp-content/uploads/2022/06/Refinaria-Isaac-Sabba-Reman_Juarez-Cavalcanti-Agencia-Petrobras-361x240.webp)