A Petrobrás apresentou, no primeiro trimestre de 2020, um prejuízo contábil de R$ 48,5 bilhões, o pior resultado da empresa em um trimestre. Esse prejuízo foi consideravelmente afetado pela baixa de ativos no valor de R$ 65,3 bilhões derivada da realização de teste de impairment, mas que não produz nenhum efeito sobre o fluxo de caixa, segundo a Petrobras.

Das perdas por impairment de R$ 65,3 bilhões, R$ 64,2 bilhões correspondem a campos do segmento de Exploração e Produção.

Do ponto de vista operacional, a Petrobrás teve um excelente resultado no primeiro trimestre de 2020. Conforme mostrado na Tabela 1, a receita de vendas foi de R$ 75,5 bilhões, enquanto o lucro bruto foi de R$ 31,6 bilhões, valor bem superior ao lucro bruto do primeiro trimestre de 2019, que foi de R$ 24,8 bilhões. Também excelente foi o valor do EBITDA[1] ajustado de R$ 37,5 bilhões, valor superior ao do trimestre anterior.

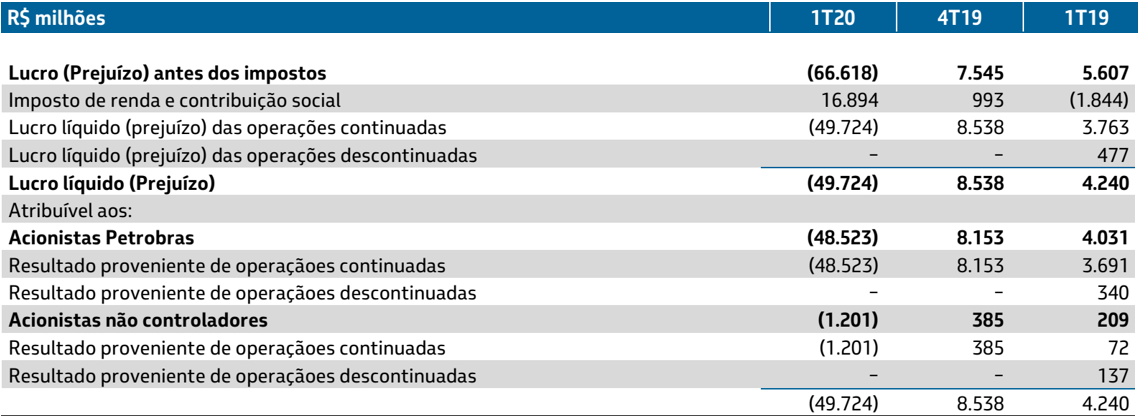

Tabela 1: Resultado da Petrobras no 1º trimestre de 2020 (R$ milhões)

Fonte: Petrobras

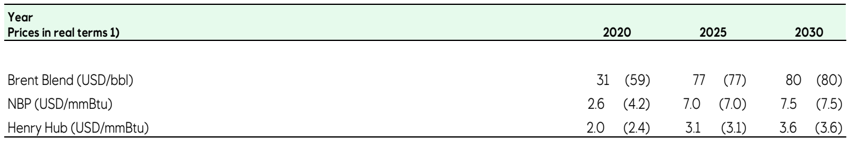

O “prejuízo” da Petrobras de R$ 48,5 bilhões decorreu, então, das “despesas operacionais” de R$ 75,6 bilhões, fortemente afetadas pelas perdas por impairment de R$ 65,3 bilhões. A mais relevante causa para essas “perdas” foi a projeção do Brent, que mudou de US$ 65 por barril para a escala mostrada na Figura 1.

Figura 1: Escala do Brent utilizada pela Petrobras para cálculo do impairment

Fonte: Petrobras

A Petrobras alterou, então, seu conjunto de premissas macroeconômicas de planejamento, conforme apresentadas na Figura 1, pois considera, dentre outros fatores, que haverá uma lenta recuperação da demanda, com uma moderada mudança de hábitos em economias desenvolvidas, no qual acredita-se que o equilíbrio de longo prazo se dê em um patamar de demanda menor.

Essa avaliação considera que haverá uma mudança estrutural na economia mundial, pois são esperados efeitos permanentes do choque provocado pela crise atual sobre a economia, bem como ocorrerá uma mudança de hábitos dos consumidores, já observados nos dias atuais, que tende a ser perene.

Considera, ainda, que o elevado nível de estoque de petróleo mundial retardará o reequilíbrio do balanço de oferta e demanda e que as indústrias consumidoras de petróleo, dadas as mudanças atuais, não manterão as demandas projetadas, no período pré-crise, para o longo prazo, diminuindo os patamares de consumo.

Nesse cenário, no primeiro trimestre de 2020, a companhia avaliou a recuperabilidade econômica de seus ativos e foram reconhecidas perdas por desvalorização no montante de R$ 65,3 bilhões, registadas no resultado do exercício, com destaque para o efeito de um novo conjunto de premissas de planejamento sobre o valor recuperável de diversos campos do segmento de Exploração e Produção (R$ 57,6 bilhões).

Em razão dessas perdas, principalmente, a Petrobras apresentou um prejuízo antes dos impostos de R$ 66,6 bilhões, como apresentado na Tabela 2.

Tabela 2: Prejuízo da Petrobras no 1º trimestre de 2020 (R$ milhões)

Fonte: Petrobras

No primeiro trimestre de 2020, a empresa apresentou um “valor positivo”, conforme mostrado na Tabela 2, de imposto de renda e contribuição social de R$ 16,9 bilhões. No primeiro trimestre de 2019, com um resultado operacional muito inferior ao do primeiro trimestre de 2020, a Petrobras arcou com R$ 1,8 bilhão (valor negativo na Tabela 2) de imposto de renda e contribuição social. Observa-se, então, que esse impairment teve um forte impacto na arrecadação de imposto de renda e contribuição social no primeiro trimestre de 2020.

Esse impacto decorre do fato de o Brasil permitir que as perdas por impairment afetem a arrecadação de Imposto sobre a Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL) no período.

É importante registrar que, de acordo com o International GAAP 2020, perdas por impairments não são dedutíveis para fins de pagamento de impostos. Essas perdas, contudo, criam no balanço patrimonial um ativo fiscal diferido.

O segmento de exploração e produção da ExxonMobil, maior companhia internacional de petróleo, registrou uma perda por impairment de apenas US$ 615 milhões[2]. A Shell, segunda maior empresa petrolífera privada, registrou uma perda por impairment de somente US$ 749 milhões[3].

Dessa forma, as perdas por impairments apresentadas pela Petrobras de US$ 13,1 bilhões no segmento de Exploração e Produção foram muito mais altas que as perdas por impairments das duas maiores companhias internacionais de petróleo, cujas produções petrolíferas são maiores que as da Petrobras.

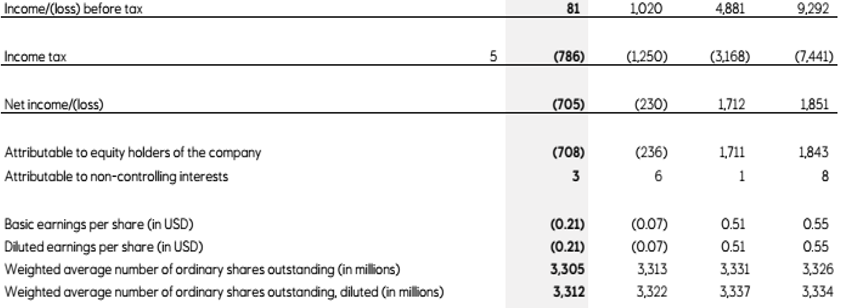

A Equinor, empresa estatal norueguesa do mesmo porte da Petrobras, apresentou um prejuízo de US$ 705 milhões em razão, principalmente, das perdas por impairment de US$ 2,45 bilhões e do pagamento de imposto de renda de US$ 786 milhões, como apresentado na Tabela 3.

Tabela 3: Prejuízo da Equinor no 1º trimestre de 2020 (US$ milhões)

Fonte: Equinor

Apesar de altas, as perdas por impairment da Equinor foram muito menores que as da Petrobras. Em relação aos ativos na Noruega, o impairment foi de apenas US$ 860 milhões. Desse modo, a maior parte das perdas ocorreu na carteira internacional. A parceria com a Petrobras em Roncador deve ter elevado o valor das perdas por impairment da Equinor.

Mesmo apresentando prejuízo contábil, a estatal norueguesa, ao contrário da Petrobras, arcou com o pagamento de imposto de renda de US$ 786 milhões (valor negativo na Tabela 3) no primeiro trimestre de 2020, em razão de as perdas por impairment não serem dedutíveis para fins desse imposto.

A escala utilizada pela Equinor para cálculo do impairment é mostrada na Figura 2. Os preços entre parênteses foram utilizados no último trimestre de 2019. Os valores utilizados pela estatal norueguesa, especialmente do Brent, são bem mais altos que os da Petrobras.

Figura 2: Escala de preços utilizada pela Equinor para cálculo do impairment

Fonte: Equinor

Entre os fatores que podem ter levado a Petrobras à escala do Brent mostrada na Figura 1, que contribuiu para as elevadas perdas por impairment e pelo maior prejuízo trimestral da história da bolsa[4], pode estar o benefício fiscal no primeiro trimestre de 2020.

Quando da tramitação da Medida Provisória nº 795, de 2017, que foi convertida na Lei nº 13.586/2017, o tratamento fiscal relativo às perdas por impairment no setor de petróleo e gás natural poderia ter sido discutido no Congresso Nacional, de modo a deixar claro, por exemplo, o fato de essas perdas não afetarem o pagamento de IRPJ e CSLL.

Em suma, a Petrobras apresentou um excelente desempenho operacional no primeiro trimestre de 2020, com lucro bruto de R$ 31,6 bilhões e um EBITDA ajustado de R$ 37,5 bilhões. Assim, o “pior resultado trimestral da história da bolsa” pode ser considerado fake, pois decorre apenas de premissas arbitrárias de planejamento.

Premissas essas que não foram adotadas nem pelas duas maiores petrolíferas privadas, ExxonMobil e Shell, nem pela estatal norueguesa, Equinor, mas que geraram um benefício fiscal para a empresa brasileira nesse período.

[1] Earnings before interest, taxes, depreciation and amortization (Lucro antes dos juros, tributos, depreciação e amortização).

[2] Disponível em https://www.businesswire.com/news/home/20200501005264/en/ExxonMobil-Reports-Results-Quarter-2020. Acesso em 15 de maio de 2020.

[3] Disponível em https://www.globenewswire.com/news-release/2020/04/30/2024854/0/en/ROYAL-DUTCH-SHELL-PLC-FIRST-QUARTER-2020-UNAUDITED-RESULTS.html. Acesso em 14 de maio de 2020.

[4] Disponível https://www.cnnbrasil.com.br/business/2020/05/15/prejuizo-de-r-48-5-bi-da-petrobras-no-1-tri-e-a-maior-da-historia. Acesso em 15 de maio de 2020.

[sc name=”newsletter” ]

[sc name=”adsemlimites” ]

![Concorrentes recorrem, no Cade, contra venda da Reman [na foto] para a Atem Concorrentes recorrem, no Cade, contra venda da Reman [na foto] para a Atem](https://eixos.com.br/wp-content/uploads/2022/06/Refinaria-Isaac-Sabba-Reman_Juarez-Cavalcanti-Agencia-Petrobras-361x240.webp)