RIO – As petroleiras Enauta e 3R Petroleum anunciaram, na noite desta terça-feira (9/4) que assinaram Memorando de Entendimento que estabelece premissas, termos e condições gerais que regem a potencial transação de fusão entre as companhias.

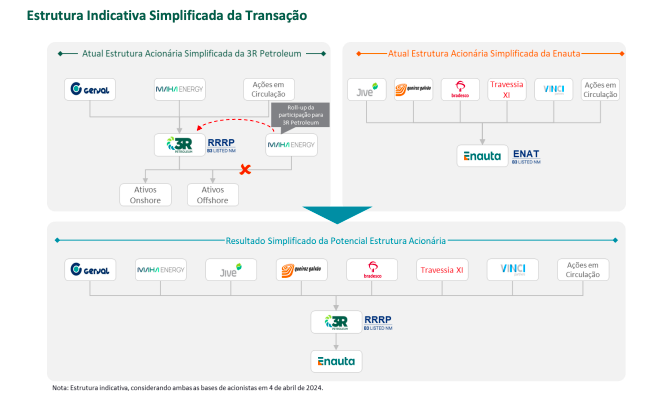

A implementação será baseada na incorporação da totalidade das ações de emissão da Enauta pela 3R, com a atribuição, aos acionistas da Enauta, de ações ordinárias de emissão da 3R.

A nova composição do capital social da 3R será de 53% dos acionistas da 3R e 47% dos acionistas da Enauta.

EVENTO: gas week 2024 acontece nos dias 15 a 18 de abril; veja a programação

A transação prevê ainda o roll-up da participação de 15% da Maha na 3R Offshore de modo que ela receba 2,17% da nova companhia integrada.

“O MOU entrou em vigor e está plenamente eficaz nesta data e vigorará até a data de assinatura dos Documentos Definitivos ou a data em que qualquer das Partes encerrar as negociações sobre a implementação da Potencial Operação, observando demais obrigações estabelecidas, incluindo a análise da estrutura mais eficiente para Potencial Transação”, informou a 3R Petroleum, em fato relevante.

A Enauta enviou proposta para fusão das suas atividades com a 3R Petroleum no último dia 2 de abril, atropelando as negociações que estavam sendo feitas pela 3R Petroleum e a PetroReconcavo desde o início do ano.

A proposta prevê a criação de uma nova empresa combinada que teria produção de 120 mil barris por dia em 2025 e as reservas ultrapassariam 700 milhões de barris.

Após receber a proposta, o Conselho de Administração da 3R decidiu suspender os estudos internos para a fusão com a PetroReconcavo e avaliar a combinação dos negócios com a Enauta pelos próximos 30 dias.

Diversificação com prioridade

Depois de um 2023 marcado por problemas operacionais no seu principal ativo, o sistema antecipado de Atlanta, no pós-sal da Bacia de Santos, a petroleira enfim avançou em seu plano de diversificação via aquisições – algo que o CEO da companhia, Décio Oddone, traçou como prioridade desde que assumiu a empresa, em 2020.

Em paralelo, a Enauta espera começar a operar, no segundo semestre, o sistema definitivo de Atlanta, com capacidade de 50 mil barris/dia. A empresa, atualmente, produz cerca de 10 mil barris/dia na concessão.

A companhia anunciou, em menos de uma semana, no final do último ano, duas compras:

- 100% da participação da Petrobras nos campos de Uruguá e Tambaú, no pós-sal da Bacia de Santos, por US$ 35 milhões. Os ativos acumulam, em 2023, uma produção de 5,45 mil barris/dia, de acordo com dados da Agência Nacional de Petróleo, Gás Natural e Biocombustíveis (ANP);

- e a fatia de 23% da Qatar Energy no Parque das Conchas, composto pelos campos de Abalone, Ostra e Argonauta, na Bacia de Campos, por US$ 150 milhões. O polo acumula uma produção de 25,28 mil barris/dia no ano, dos quais 5,8 mil barris/dia correspondem à participação em negociação.

Com as novas aquisições, a petroleira também se reposiciona na produção de gás.

A companhia possui ainda, uma fatia de 45% no campo de Manati, na Bahia. O ativo rendeu à Enauta, no acumulado do ano, uma produção de 813 mil m3/dia.

Com as novas aquisições, a Enauta incorpora um conjunto de concessões que, em 2023, acumulam uma produção líquida para a empresa de 420 mil m3/dia.

Parcerias e desinvestimentos

Após assumir em junho a operação do Polo Potiguar, a 3R Petroleum busca, agora, parcerias e desinvestimentos de alguns ativos que compõem o ativo industrial de Guamaré (RN), disse o diretor financeiro da companhia, Rodrigo Pizarro, em agosto do ano passado.

O foco da petroleira é a exploração e produção de óleo e gás – que no Polo Potiguar está integrado a ativos de refino e processamento de gás natural, por exemplo.

Segundo Pizarro, a 3R está aberta a parcerias e vendas parciais de ativos, sobretudo, no midstream (transporte e armazenamento de óleo e gás) e downstream (beneficiamento e comercialização). O diretor mencionou que eventuais negociações podem “representar alguma entrada de caixa nos próximos dois trimestres”.

O Polo Potiguar, comprado da Petrobras, inclui:

- 22 campos de óleo e gás, bem como toda a infraestrutura e sistemas de dutos que suportam a operação;

- e o ativo industrial de Guamaré, que compreende as unidades de processamento de gás natural (UPGNs), a refinaria de Clara Camarão e o Terminal Aquaviário de Guamaré, um TUP (terminal de uso privado).