A indústria do petróleo passou por mudanças significativas em relação aos consumidores e produtores nos últimos 10 anos. Os Estados Unidos (EUA) têm papel central na mudança, quando passou de maior importador mundial para um quadro de quase autossuficiência de óleo cru. Estamos falando de uma redução de consumo externo da ordem de 8 milhões de barris/dia (MMbpd), de 2010 a 2020, em solo americano. Foi a “revolução do shale“, enquanto os árabes perderam espaço.

Soma-se a isso que o Canadá, no mesmo período, aumentou sua produção em 2 MMbpd, o Brasil está exportando quase 1 MMbpd e o Iraque também aumentou sua produção em quase 2 MMbpd, só para ficar nos países mais relevantes em termos de nova oferta de óleo crú.

Agora, coloque também na balança um baixo crescimento econômico mundial, bem como o avanço das fontes renováveis de energia. No Brasil, por exemplo, o etanol (anidro e hidratado) supera o volume de gasolina A produzido nas refinarias. A transição energética que vem crescendo, muitas vezes de forma silenciosa, expõe o setor de óleo e gás a cada vez mais dilemas e crises.

A gangorra de preços é, e permanecerá, uma constante no setor

Desde 2015, a OPEP tem envidado esforços para elevar os preços do petróleo a partir de cortes de produção combinados com membros e apoiadores do grupo, caso da Rússia, um apoiador que não pertence oficialmente ao cartel. Acostumados a preços mais altos, derivados da pujança econômica do início deste século, os ditos petroestados precisam de um valor mínimo para o barril de petróleo para fecharem suas contas públicas anuais.

Só que a OPEP não consegue mais impor cortes de produção sem perder mercado. Para cada barril que a OPEP corta, EUA, Brasil, Canadá, entre outros, repõem no mercado em seguida quantidade equivalente, quer dizer, eles não conseguem mais reduzir a oferta efetivamente a ainda perdem participação de mercado.

A recente tentativa liderada pelos sauditas rumo a um novo corte de produção, que falhou em função da negativa russa, é um recado de que o reequilíbrio agora se dará pela quebra econômica daqueles que têm custos mais altos. Se os preços se mantiverem baixos (menores do que 30 dólares) por muito tempo, será inevitável a queda de produção que, associada a menores investimentos em exploração e produção (E&P), podem causar um efeito de elevação de preços severos mais adiante em mais um ciclo desta gangorra.

A pressão social pela substituição dos fósseis, em prol dos renováveis, é outro fator que jogará cada vez mais pressão sobre o consumo de petróleo. Medidas governamentais de taxação de carbono, verbi gratia, criam dificuldades adicionais aos produtores de óleo e gás. Por outro lado, o próprio segmento de renováveis depende de um petróleo não muito barato para se manter competitivo.

A recente crise do petróleo, que se impõe sobre todo o setor de energia, está turbinada pela pandemia do coronavírus. Como ainda estamos passando por ela, é difícil de se ponderar os danos e efeitos a médio e longo prazos. As marcas poderão ser profundas e dolorosas economicamente, a depender da extensão ainda imprevisível da retração econômica que está em curso.

Toda a cadeia de energia sofre. Os ciclos de desequilíbrio entre a oferta e a demanda de petróleo afetam os investimentos tanto na área de óleo e gás quanto na de energias renováveis. Esta parece ser a nova realidade do setor, com choques e contrachoques que podem ser cada vez mais frequentes.

Os efeitos da gangorra nos investimentos de E&P e renováveis

O pico de preços do petróleo após o segundo choque em 1979 incentivou a exploração e produção (E&P) de reservas de petróleo até então consideradas não-econômicas, bem como o uso de combustíveis renováveis. No Brasil, por exemplo, os investimentos na exploração de petróleo offshore de águas profundas aumentaram significativamente após as duas primeiras crises do petróleo. Se livrar da dependência externa virou um mantra nas principais economias mundiais. Contudo, o retorno dos preços a patamares mais baixos a partir da metade da década de 1980, que perdurou até o final da década de 1990, murcharam os investimentos em E&P mundo afora, inclusive aqui, e quase mataram etanol brasileiro.

O boom econômico do século XXI, puxado pela China crescendo percentuais anuais entre 8 e 12% a.a. de 2002 a 2012, elevou os preços do petróleo novamente a níveis inimagináveis. Em 2008, o Brent atingiu valor nominal próximo dos 100 dólares. Os investimentos na produção de petróleo não-convencional tiveram um forte incentivo. A viabilidade do pré-sal brasileiro fez parte deste contexto e os investimentos em E&P cresceram bastante novamente. O biodiesel passou a ser produzido e misturado ao diesel no Brasil e a produção de etanol voltou a crescer. Petróleo caro é bom para os renováveis, ainda que tenha um custo econômico alto associado ao uso dos combustíveis fósseis, especialmente para um país que depende bastante do óleo diesel para escoar a sua produção.

A crise financeira de 2008 associada à bolha imobiliária norte americana, que culminou com a quebra do Lehman Brothers por lá, teve fortes impactos nos mercados mundiais e freou o consumo de petróleo, trazendo o preço para próximo dos 60 dólares, em média, no ano seguinte. A OPEP, até então um tanto “adormecida” pelos altos preços da commodity, voltou a agir, anunciando cortes de produção de 2,0 MMbpd. As ações da OPEP e a recuperação econômica mundial na sequência pressionaram a oferta e novamente os preços voltaram a subir. Entre 2011 e 2013, os preços médios do petróleo ficaram acima dos 100 dólares. Foi neste período que entrou em cena a “revolução do shale” nos EUA.

Os preços altos incentivaram a produção de petróleo e gás em reservas que tinham alto custo de extração não só nos EUA, mas em várias fronteiras mundiais. Aliado a isso, o desenvolvimento da tecnologia de perfuração direcional (perfuração de poço com desvio horizontal) e da quebra das rochas (fracking) para retirada dos hidrocarbonetos impulsionou a produção norte americana.

De 2011 a 2015, a produção americana cresceu 1,0 MMbpd a cada ano, sendo que o consumo interno permaneceu praticamente estável, ou seja, houve um deslocamento das importações de óleo em função do aumento da produção própria. Como a história já nos mostrou mais de uma vez, preços altos não são sustentáveis por muito tempo. Só que desta vez não seria uma queda de consumo que reduziria os preços, mas um excesso de oferta. Assim, os preços despencaram a partir de 2014 e a indústria do petróleo tremeu. A era da sobreoferta de petróleo chegou.

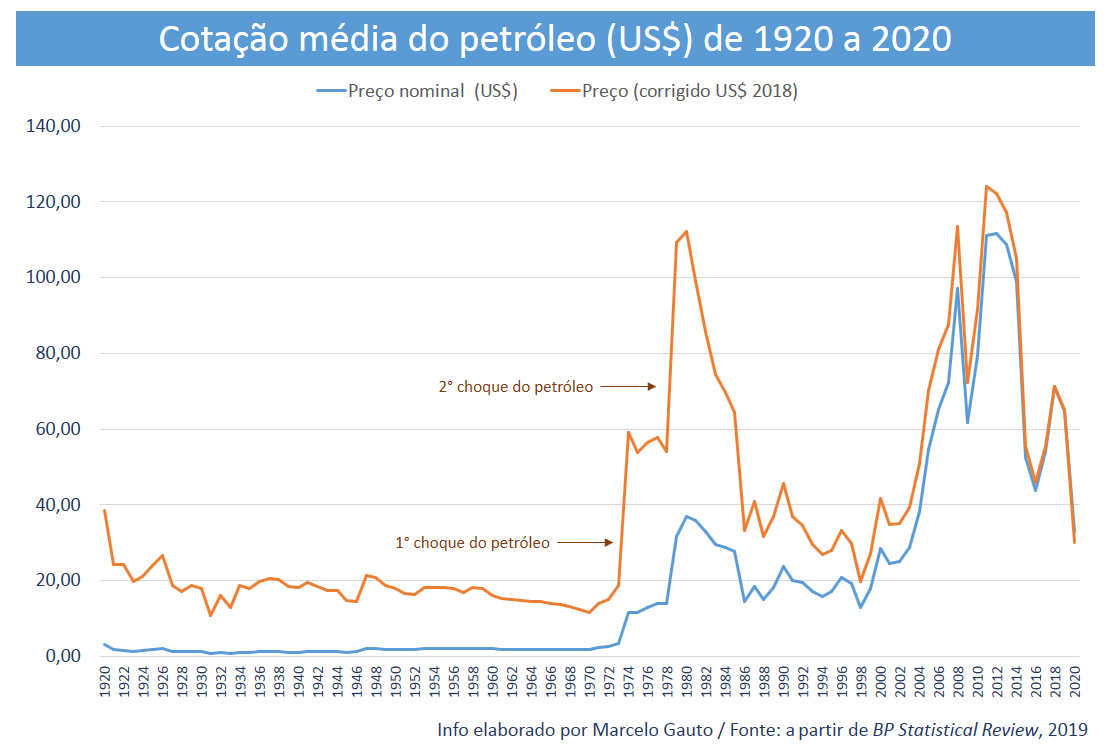

Figura 1 – Cotação média do petróleo de 1920 a 2020

Consumo de petróleo desacelerando – o desequilíbrio oferta x demanda

O crescimento do consumo mundial de petróleo veio da Ásia nos últimos 20 anos, especialmente da China e da Índia. O Oriente Médio foi o segundo polo de crescimento, mas de forma mais modesta. A China vem dando sinais de desaceleração, os EUA aumentaram substancialmente sua produção, mas seu consumo segue estável, e a Europa vem utilizando menos petróleo. O Brasil, por sua vez, promete dobrar sua produção de óleo gás até 2030. Esse cenário nos leva a crer que estaremos diante de uma sobreoferta de petróleo nos próximos anos.

A OPEP+ ao planejar cortes de produção, na busca de um equilíbrio de preços, vem perdendo mercado. O desequilíbrio oferta/demanda só não foi mais contundente antes porque Venezuela e Irã estão embargados. A queda de consumo causada pelo coronavírus escancarou algo que já se apresentava: está sobrando petróleo no mundo.

Em março deste ano, a Arábia Saudita tentou convencer a Rússia de que era necessário um corte de produção conjunto de 1,5 MMbpd para equilibrar o mercado diante da deterioração do consumo que se apresentava em função da pandemia do Covid-19.

A Rússia não concordou em estender ou aumentar os cortes que vinha realizando e questionou por que eles deveriam reduzir a produção para reequilíbrio de preços enquanto outros países não o faziam, em especial os produtores do shale norte americano. Este foi o início do derretimento de preços do barril de petróleo.

Os sauditas também resolveram jogar pesado, de modo a trazer para a mesa de negociação os produtores de petróleo, anunciando logo em seguida descontos na cesta de óleos sauditas, inundando ainda mais um mercado que estava com consumo em queda.

Esses movimentos bruscos nos preços da commodity não são nenhuma novidade no setor, ocorrem com alguma frequência nos últimos 50 anos, associados a ciclos econômicos e movimentos geopolíticos. O efeito gangorra dos preços nos últimos 20 anos foram tão agudos quanto os choques e contrachoques das décadas de 1970-1980 (ver figura 1). A diferença é que agora os renováveis estão muito mais presentes e a disputa por espaço no mercado será cada vez mais acirrada.

A Coluna do Gauto é publicada na primeira sexta-feira de cada mês

[sc name=”newsletter” ]